Обстановка вокруг истории с потолком госдолга США накаляется. Но в отличие от 2011, когда доллар в преддверии даты X проигрывал франку и иене, сейчас все по-другому. Почему?

Фундаментальный прогноз по доллару на неделю

Опасения по поводу глобальной рецессии и увеличение вероятности повышения ставки по федеральным фондам в июле. Это и позволяет доллару США укрепляться, а не его статус актива-убежища. Неожиданный обвал деловой активности еврозоны и рост базовой инфляции в Британии усилили страхи по поводу спада в мировой экономике. Дескать, Банк Англии будет вынужден поднять ставку РЕПО до 5,5%, что приведет к сокращению ВВП. Когда за пределами Штатов становится неспокойно, гринбэк набирает популярность, а курс EURUSD падает.

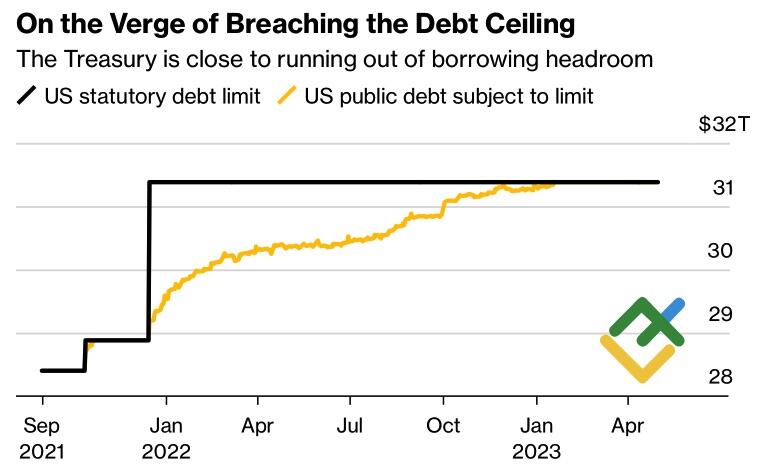

Нельзя сказать, что внутри США все тип-топ. Тупик с потолком госдолга нервирует рынки по мере приближения даты X. Согласно Fitch, пропуск платежей 1 июня будет несовместим с наивысшим кредитным рейтингом Америки на уровне AAA. Агентство изменило прогноз по нему на «негативный». JP Morgan выдает 25%-ю вероятность, что соглашение не будет заключено до критического срока. И шансы с каждым днем растут.

Динамика задолженности и ее потолка в США

Источник: Bloomberg.

Впрочем, спикер Палаты представителей Кевин Маккарти утверждает, что рынки не должны беспокоиться. Дескать, у Конгресса еще есть время для сделки. Действительно, демократы готовы заморозить дискреционные расходы в 2024 и увеличить расходы бюджета лишь на 1% в 2025. Дело сдвинулось с мертвой точки. Вот бы и республиканцам начать отступать от своих требований!

Давление на EURUSD продолжает оказывать «ястребиная» риторика полпредов ФРС. По словам Кристофера Уоллера, пока неясно, что будет делать центробанк в июне. Но что бы он ни делал, вероятнее всего, придется еще больше повышать ставки в 2023. Срочный рынок продолжает отказываться от идеи «голубиного» разворота: шансы на снижение стоимости заимствований в ноябре упали до 40%. Однако в декабре вероятность монетарной экспансии составляет 66%. Одновременно растут риски ужесточения денежно-кредитной политики в июле. Деривативы оценивают их в 56%.

По-прежнему не согласен, что гринбэк укрепляется из-за своего статуса актива-убежища. Из-за опасений по поводу дефолта инвесторы требуют более высокой доходности казначейских векселей и облигаций. Ставки по долговым обязательствам со сроками платежа в начале июня, наиболее подверженным угрозе отказа в погашении, взлетели выше 7%. Доходность трежерис была путеводной звездой доллара США в 2022, когда его индекс достиг 20-летнего максимума.

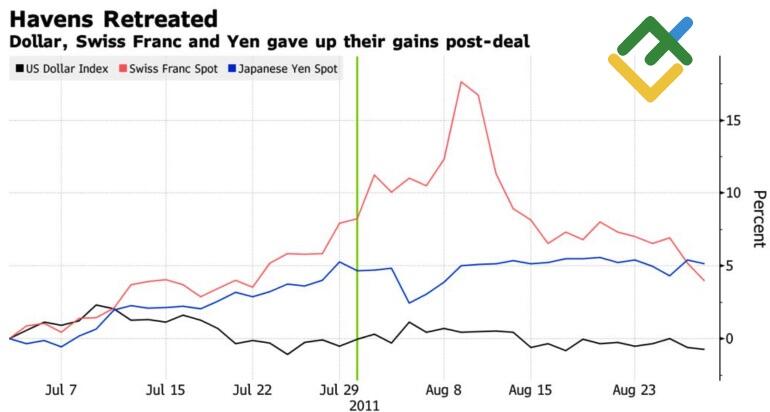

К тому же опыт 2011 подсказывает, что в преддверии даты X американская валюта укреплялась не так быстро, как японская иена или швейцарский франк. Сейчас все иначе.

Динамика валют-убежищ в 2011

Источник: Bloomberg.

Торговый план по EURUSD на неделю

Таким образом, ставки на отказ рынка от идеи «голубиного» разворота ФРС в 2023 и на связанное с ним повышение доходности казначейских облигаций США оказались удачными. Стратегии продаж EURUSD от 1,104-1,1055 продолжают работать. Так зачем от них отказываться? В качестве ближайших таргетов по-прежнему выступают отметки 1,0715 и 1,0665.

Аналитика Litefinance