Пойдет ли Федрезерв на поводу у центробанков Австралии и Канады, которые повысили ставки вопреки ожидаемым паузам? Если да, доллар США рискует еще больше укрепиться.

Фундаментальный прогноз по доллару на неделю

Эффект бабочки. Взмах крыльев насекомого в одной части света может спровоцировать серьезные потрясения в другой. Австралию и Канаду сложно назвать маленькими экономиками, однако действия их центробанков навели шороху на финансовых рынках. Инвесторы опасаются, что политика «стоп-и-иди» может спровоцировать всплеск волатильности. Тем более, что индекс страха VIX сжимается как пружина, находясь на самом низком уровне с февраля 2020. Нервозность передалась и EURUSD, которая дважды за последние пару дней прокатилась на американских горках.

Если решение Резервного банка Австралии о повышении cash rate до 11-летнего пика удивило рынки, то рост ставки овернайт Банка Канады до 4,75%, максимальной отметки за 22 года, потряс их. Дело в том, что до этого имела место пауза на протяжении четырех месяцев подряд. В июне же Тифф Маклем и его коллеги решили эту паузу прервать, ссылаясь на повышенный риски разгона инфляции на фоне сильных рынка труда и потребительских расходов. BoC является одним из пионеров цикла монетарной рестрикции. Его окончание в Стране кленового листа казалось делом решенным, а тут такой сюрприз!

Если Канберра и Оттава возобновили повышение ставок, то зачем заморачивать себе голову ФРС из-за возможной паузы? В США не менее сильные рынок труда и потребительские расходы, чем в Канаде или Австралии. Цены замедляются, но остаются на повышенных уровнях. К тому же начиная с 1990, когда стартовало таргетирование инфляции, Федрезерв ни разу не делал остановку на самом финише. Да, были паузы в 2017 и 2018, но тогда никто не думал, что цикл монетарной рестрикции подходит к концу.

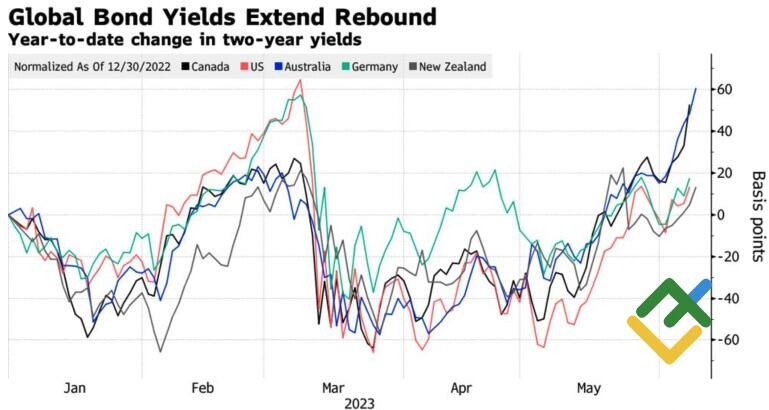

Сюрпризы от центробанков Австралии и Канады вернули на рынок идею повышения ставки по федеральным фондам в июне. Вероятность такого исхода выросла с 25% до 35%. Одновременно подскочила доходность трежерис и облигаций других стран-эмитентов валют G10.

Динамика доходности облигаций

Источник: Bloomberg.

В США в ближайшие, по меньшей мере, четыре месяца она может расти быстрее из-за масштабной эмиссии казначейских обязательств. JP Morgan оценивает ее в $850 млрд. До конца года показатель увеличится до $1,1 трлн на фоне наращивания баланса Минфином после решения проблемы потолка госдолга.

Такой масштабный выпуск облигаций и векселей – палка о двух концах для EURUSD. С одной стороны, ралли доходности трежерис – хорошая новость для доллара США, так как рост привлекательности активов приводит к притоку капитала в Штаты. Одновременно страхи по поводу взлета волатильности усиливают спрос на гринбэк как актив-убежище. С другой стороны, эмиссия вымоет деньги из банковской системы, усилит риски оттока депозитов и нового витка банковского кризиса. Это подтолкнет США к рецессии, что плохо для индекса USD.

Торговый план по EURUSD на неделю

В таких условиях шансы ралли EURUSD ниже, чем падения. При этом диапазон предполагаемой консолидации может быть уже, чем озвученные в предыдущем материале 1,06-1,076. Продолжаем отрабатывать американские горки, продавая пару на росте и покупая на снижении.

Аналитика Litefinance